-

ช่วยสร้างมูลค่าเพิ่มทางธุรกิจและสร้างประโยชน์สูงสุดในระดับสากล

ข้อมูลสถานที่

ชลธี คอฟฟี่ (บริษัท ควิกแอคเคาท์ติ้ง จำกัด สาขา 2)

3/1,3/2 ซอย รามคำแหง 164 แขวง มีนบุรี เขตมีนบุรี กรุงเทพมหานคร 10510

โทร 094-869-1111

***เข้ามาในซอยรามคำแหง 164 ตรงมาที่แยก 3

“เส้นทางสู่ตลาดหลักทรัพย์”

business.co.th

รับวางระบบสำหรับการนำธุุรกิจเข้าสู่ IPO ตลาดหลักทรัพย์ ด้วยทีมงานคุณภาพ และมีประสบการณ์มาอย่างยาวนาน

ตลาดหลักทรัพย์แห่งประเทศไทย เป็นแหล่งระดมทุน

ระยะยาวสำหรับบริษัทไทยและบริษัทต่างประเทศขนาดใหญ่

และ ตลาดหลักทรัพย์ เอ็ม เอ ไอ (MAI) เป็นแหล่งระดมทุน

สำหรับธุรกิจขนาดกลางและขนาดย่อมที่มีศักยภาพการ

เติบโตสูง เพื่อทำให้ธุรกิจเติบโตอย่างยั่งยืน มีการบริหารงาน

อย่างโปร่งใส มีการกำกับดูแลกิจการที่ดี มีความรับผิดชอบ

ต่อสังคมและสิ่งแวดล้อม เสริมสร้างเครือข่ายธุรกิจและเพิ่ม

ความพร้อมและสร้างความได้เปรียบในการแข่งขัน

ประโยชน์ในการเข้าจดทะเบียน

ในตลาดหลักทรัพย์

OWNER’S BENEFITS

สะท้อนมูลค่าธุรกิจตามราคาตลาด จัดสรรผลประโยชน์ ภายในครอบครัว ปรับโครงสร้างธุรกิจ ให้มีระบบระเบียบอย่างมืออาชีพ

EFFICIENCY

เพิ่มประสิทธิภาพและ ความโปร่งใสให้บริษัทระบบบัญชี/ควบคุม ภายในที่มีมาตรฐานเป็นองค์กรสำหรับผู้บริหารมืออาชีพ

GROWTH

เพิ่มช่องทางในการ ระดมทุนระยะยาวเสริมสร้างภาพลักษณ์ชื่อเสียงของบริษัทเพิ่มโอกาสในการหา พันธมิตรทางธุรกิจ

ข้อดี-ข้อเสีย

ของการนำบริษัทเข้าจดทะเบียนในตลาดหลักทรัพย์

ธุรกิจ

- เป็นแหล่งระดมเงินทุน เหมาะสำหรับธุรกิจที่ต้องการขยายกิจการ ช่วยลดต้นทุนทางการเงินและเป็นวิธีในการลดหนี้ทางหนึ่ง

- กู้เงินได้โดยไม่ต้องใช้บุคคลค้ำประกัน

- ความน่าเชื่อถือดีขึ้นในสายตาของผู้ให้เงินกู้ คู่ค้า ลูกค้า พนักงานและสังคม สามารถดึงดูดคนดีมีความสามารถเข้ามาร่วมงาน รวมถึงอาจดึงดูดให้ลูกหลานอยากร่วมงานมากขึ้นด้วย

ครอบครัว

- เป็นทางออกจากธุรกิจ หากสมาชิกครอบครัวไม่ต้องการถือหุ้นอีกต่อไป (ขายหุ้นในตลาดหลักทรัพย์)

- ราคาหุ้นถูกกำหนดโดยตลาด ไม่ต้องมาถกเถียงกัน ลดประเด็นความขัดแย้งระหว่างสมาชิกครอบครัว

- การบริหารงานมีความโปร่งใส ชัดเจน มี ‘กรรมการกลาง’ ช่วยลดประเด็นความขัดแย้งภายในครอบครัว

ธุรกิจ

- สัดส่วนความเป็นเจ้าของลดลง ต้องแบ่งกำไรให้ผู้ถือหุ้นรายอื่นๆ

- ต้องปฏิบัติตามกฎระเบียบต่างๆ ของตลาดหลักทรัพย์ และหน่วยงานตรวจสอบอื่นๆ ซึ่งอาจมีต้นทุนที่เพิ่มขึ้น

- ต้องเปิดเผยข้อมูลบางส่วนของบริษัท และการเข้ามาตรวจสอบโดยองค์กรกลางต่างๆ เช่น ก.ล.ต. / สูญเสียความอิสระในการบริหารงานไป

ครอบครัว

- หุ้นกระจายออกจากมือของสมาชิกครอบครัวง่าย ควบคุมได้ยาก เสี่ยงต่อการถูก Hostile Takeover

- มูลค่าธุรกิจครอบครัวผันแปรไปตามสภาวะของเศรษฐกิจ และสภาวะตลาดหลักทรัพย์ ซึ่งอาจไม่เกี่ยวกับตัวธุรกิจเลย

- กระบวนการตัดสินใจมีขั้นตอนมากขึ้น การตัดสินใจอาจช้าลง

Initial Public Offering (IPO)

ปัจจุบัน เราจะเห็นว่ามีหุ้น IPO ใหม่ๆ ออกมามากมายจนเลือกกันไม่ถูก และดูเหมือนว่า ใคร ๆ ก็อยากจะ IPO ซึ่งปัจจุบันมีบริษัทจดทะเบียนในตลาดหลักทรัพย์ (ทั้งที่ซื้อขายในตลาด SET และ MAI) ทั้งสิ้น กว่า 700 บริษัท แต่การ IPO คืออะไรและเค้าเตรียมตัวกันยังไงเรามาสรุปกันตรงนี้

IPO คืออะไร

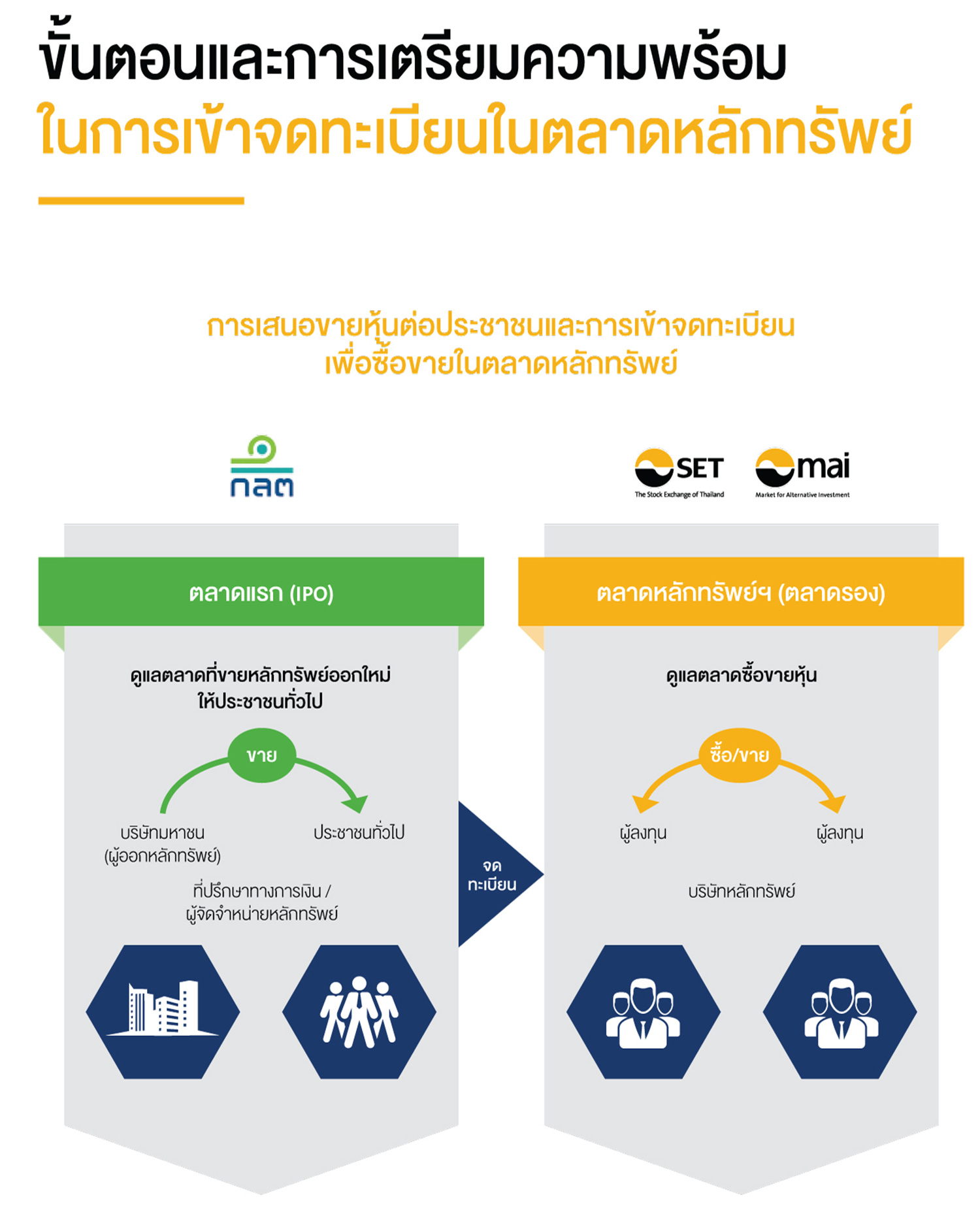

IPO มาจากคำว่า Initial Public Offering ซึ่งหมายถึงการออกและเสนอขายหลักทรัพย์ต่อประชาชนทั่วไปเป็นครั้งแรก ซึ่งที่เห็นทั่วไปจะเป็นหุ้นของบริษัทที่ออกใหม่แต่บางครั้งเราก็อาจเห็นกองทุนที่เปิดใหม่ก็เรียกกันว่า IPO เช่นกัน แต่ในที่นี้เราจะเน้นถึงหุ้นของบริษัทที่ออกและเสนอขายให้แก่ประชาชนทั่วไปเป็นครั้งแรก

ทำไมต้อง IPO

เหตุผลมีหลายอย่าง แต่หลัก ๆ คือการเพิ่มช่องทางการระดมทุนของบริษัท สร้างภาพลักษณ์ ชื่อเสียงของบริษัท เพิ่มสภาพคล่องให้กับผู้ถือหุ้นคือสามารถขายหุ้นในตลาดหลักทรัพย์ได้ทันที กรณีที่ผู้ถือหุ้นเป็นบุคคลธรรมดาก็จะได้รับยกเว้นไม่ต้องนำกำไรจากการขายมาคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาหากเป็นการขายหลักทรัพย์ในตลาดหลักทรัพย์ และกรณีที่บริษัทเป็นธุรกิจครอบครัวก็สามารถเปลี่ยนจากการบริหารงานครอบครัวมาสู่การบริหารงานแบบมืออาชีพ สามารถสร้างความมั่นคง และการสืบทอดธุรกิจในระยะยาวได้อย่างยั่งยืน (sustainability) แต่แน่นอน With great power comes great responsibility เปล่า ไม่ใช่ Spiderman! แต่เมื่อเป็นบริษัทจดทะเบียนแล้วก็จะมีหน้าที่และความรับผิดต่างๆ มากขึ้น เช่นหน้าที่และความรับผิดของกรรมการ หน้าที่การเปิดเผยข้อมูลต่างๆ เป็นต้น

ประเภทของ IPO

IPO ที่เห็นทั่วไปมี 2 ประเภทคือ

- IPO ที่ออกและเสนอขายในประเทศ (Domestic IPO) ส่วนนี้จะมีเรื่องการขออนุญาตและยื่นแบบคำขอและแบบแสดงรายการข้อมูลและหนังสือชี้ชวนการออกและเสนอขายหลักทรัพย์ (แบบ Filing) กับ สำนักงาน กลต. และจดทะเบียนกับตลาดหลักทรัพย์ และ

- IPO ที่ออกและเสนอขายในประเทศและต่างประเทศด้วย (International Offering) คือนอกจากจะดำเนินการกับสำนักงานกลต. ไทยและตลาดหลักทรัพย์ไทยแล้ว ก็ต้องดำเนินการตามกฎหมายต่างประเทศด้วย เช่นการเสนอขายแบบ Regulation S (คือเสนอขายให้กับคนที่ไม่ใช่ US Person หรือไม่ได้เสนอขายใน US) หรือแบบ 144A (คือเสนอขายให้กับผู้ลงทุนสถาบันใน US) ก็ต้องปฏิบัติตามกฎหมายและกฎเกณฑ์ต่างประเทศที่เกี่ยวข้องด้วย

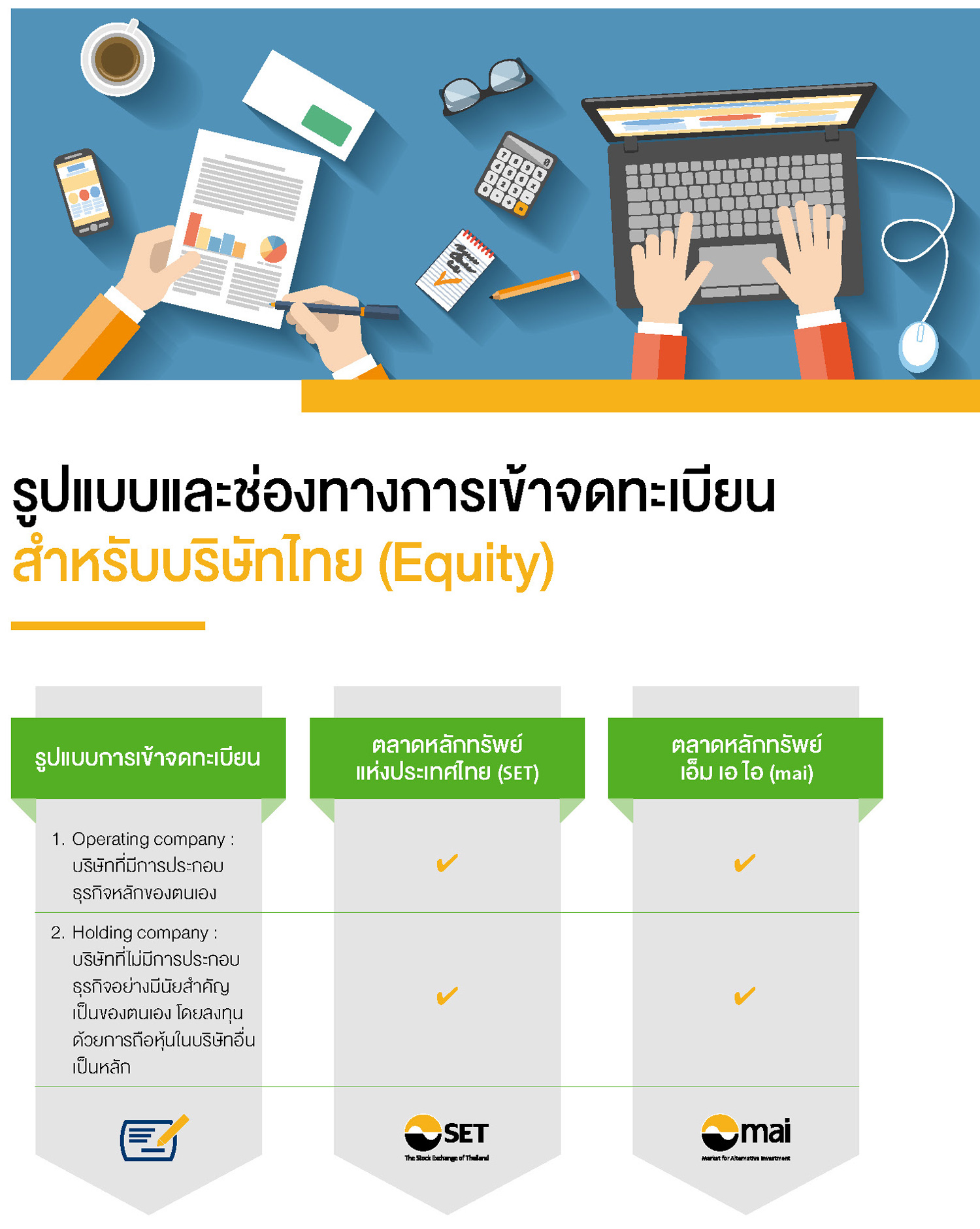

ใครจะ IPO ได้บ้าง

หลักๆ ก็จะเป็นบรรดาบริษัทที่ประกอบกิจการอยู่แล้วหรือธุรกิจครอบครัวต่างๆ พวกนี้อาจใช้บริษัทที่ประกอบกิจการเองมา IPO หรือใช้บริษัท Holding ที่ถือหุ้นในบริษัทประกอบกิจการมา IPO หรือบางครั้งก็จะเห็นบริษัทลูกที่อยู่ภายใต้บริษัทแม่ที่จดทะเบียนในตลาดหลักทรัพย์อยู่แล้ว Spin off ออกมา IPO ทั้งนี้ทั้งนั้นก็ต้องมีคุณสมบัติครบตามที่ กลต. และตลาดหลักทรัพย์กำหนด รวมถึงจะต้องมีสภาพเป็นบริษัทมหาชน ดังนั้น จะเห็นได้ว่าบริษัทที่ IPO จะต้องดำเนินการแปรสภาพบริษัทจากบริษัทจำกัดเป็นบริษัทมหาชนก่อนการ IPO

ตามกฎหมายปัจจุบัน บริษัท เมื่อเป็นบริษัทมหาชนแล้ว จะเปลี่ยนกลับมาเป็นบริษัทจำกัดไม่ได้แล้ว ดังนั้น ก่อนการแปรสภาพควรต้องพิจารณาดี ๆ ถึงความพร้อมเพราะจะกลับมาเป็นบริษัทจำกัดเหมือนเดิมไม่ได้อีก

ผู้ที่เกี่ยวข้องใน IPO

IPO ที่เห็นทั่วไปมี 2 ประเภทคือ

บุคคลและหน่วยงานที่เกี่ยวข้องกับการ IPO มีหลายฝ่ายดังนี้

- กลต. / สำนักงาน กลต. เป็นหน่วยงานที่ออกกฎเกณฑ์เกี่ยวกับการ IPO และเป็นผู้ตรวจสอบข้อมูลของกิจการและอนุญาตให้ออกและเสนอขายหลักทรัพย์

- ตลาดหลักทรัพย์ เป็นหน่วยงานที่ผู้ออกกฎเกณฑ์ที่เกี่ยวข้องกับการจดทะเบียนในตลาดหลักทรัพย์และเป็นผู้อนุญาตให้หลักทรัพย์ของบริษัทเป็นหลักทรัพย์จดทะเบียน

- กระทรวงพาณิชย์ เป็นหน่วยงานที่กำกับดูแลเกี่ยวกับการแปรสภาพบริษัทจากบริษัทจำกัดเป็นบริษัทมหาชนและการเพิ่มทุนของบริษัทสำหรับการ IPO

- ที่ปรึกษาทางการเงินจะเป็นผู้ให้คำแนะนำและคำปรึกษาตลอดกระบวนการ IPO และการจดทะเบียนในตลาดหลักทรัพย์รวมถึงทำหน้าที่ยื่นแบบ Filing

- ที่ปรึกษากฎหมายจะทำหน้าที่ให้คำปรึกษากฎหมายและกฎเกณฑ์ที่เกี่ยวข้องกับการ IPO และการจดทะเบียนในตลาดหลักทรัพย์

- ผู้สอบบัญชีจะทำหน้าที่ตรวจสอบงบการเงินของกิจการ

- ผู้จัดจำหน่ายหลักทรัพย์หรือ Underwriter เป็นบริษัทหลักทรัพย์ที่จะช่วยกระจายหุ้นให้แก่นักลงทุนทั่วไป

- ผู้ตรวจสอบอื่นเช่น Internal Audit จะทำหน้าที่ช่วยตรวจสอบสภาพของกิจการเช่นการควบคุมภายใน

- ผู้ประเมินมูลค่าทรัพย์สินจะมาดูแลเกี่ยวกับการประเมินราคาสินทรัพย์

จะ IPO ต้องมีคุณสมบัติอย่างไร

บริษัทที่จะ IPO ต้องมีคุณสมบัติครบถ้วนตามที่ กลต. และตลาดหลักทรัพย์กำหนด เช่น มีโครงสร้างการถือหุ้นที่ชัดเจน เป็นธรรม ไม่มีการถือหุ้นไขว้ มีกรรมการอิสระและคณะกรรมการตรวจสอบ มีทุนชำระแล้ว ผลการดำเนินงาน (Track Record) และการกระจายหุ้นตามที่กำหนด เป็นต้น

ขั้นตอนการเตรียมตัวสำหรับ IPO

IPO ที่เห็นทั่วไปมี 2 ประเภทคือ

ในทางปฏิบัติ บริษัทที่จะ IPO อาจต้องใช้เวลาเตรียมตัวประมาณ 1 – 2 ปีก่อนเข้ากระบวนการ IPO ทั้งนี้ ขึ้นอยู่กับความพร้อม และประเด็นต่าง ๆ ที่จะต้องมีการแก้ไขปรับปรุง โดยขั้นตอนการ IPO จะประกอบด้วย 4 ขั้นตอนหลัก ๆ ดังนี้

- การปรับโครงสร้างของบริษัท ตรงนี้ที่ปรึกษาต่างๆ จะเข้ามาตรวจสอบสถานะของบริษัท บริษัทเองก็จะมีการปรับโครงสร้างบริษัทและโครงสร้างทุน มีการแต่งตั้งกรรมการอิสระและคณะกรรมการตรวจสอบ รวมถึงการแปรสภาพบริษัทจากบริษัทจำกัดเป็นบริษัทมหาชนและอนุมัติกฎบัตร นโยบายต่างๆ ให้เป็นไปตามที่กฎเกณฑ์ที่เกี่ยวข้องกำหนด

- ขั้นตอนการอนุญาต ตรงนี้จะเป็นการเตรียมและยื่นแบบคำขออนุญาตและแบบ Filing ซึ่งเป็นเอกสารการเปิดเผยข้อมูลต่าง ๆ ของกิจการ รวมถึงการจัดเตรียมและยื่นคำขอจดทะเบียนต่อตลาดหลักทรัพย์

- งบการเงิน ตรงนี้บริษัทร่วมกับผู้สอบบัญชีจะต้องมีการจัดเตรียมงบการเงินต่าง ๆ ซึ่งงบการเงินจะต้องมีความถูกต้อง น่าเชื่อถือ โดยจัดทำขึ้นตามมาตรฐานการรายงานทางการเงินและต้องผ่านการตรวจสอบ หรือสอบทาน (กรณีงบการเงินรายไตรมาส) จากผู้สอบบัญชีที่สำนักงาน กลต. ให้ความเห็นชอบ

- การเสนอขาย ก่อนที่ร่างหนังสือชี้ชวนมีผลใช้บังคับ ทางผู้จัดจำหน่ายหลักทรัพย์จะการทำสำรวจความต้องการการซื้อหลักทรัพย์ อาจจะมีการทำ Roadshow เพื่อแนะนำหลักทรัพย์ให้เป็นที่รู้จัก และเมื่อร่างหนังสือชี้ชวนมีผลใช้บังคับก็จะมีการเสนอขายหลักทรัพย์ และนำหุ้นเข้าจดทะเบียนในตลาดหลักทรัพย์ ซึ่งตามกฎหมาย บริษัทจะต้องขายหุ้นให้เสร็จสิ้นภายใน 6 เดือนนับแต่วันที่สำนักงาน กลต. แจ้งการอนุญาต และสามารถขอขยายระยะเวลาได้อีก 6 เดือน นอกจากนี้ ผู้เข้าข่าย Strategic Shareholders เช่นกรรมการ ผู้บริหารหรือผู้ถือหุ้นเกินกว่า 5% จะถูกห้ามนำหุ้นของตนซึ่งมีจำนวนรวมกัน 55% ของทุนชำระแล้วหลัง IPO ออกขายภายใน 1 ปี นับแต่วันที่หุ้นเริ่มทำการซื้อขายในตลาดหลักทรัพย์ อย่างไรก็ตาม สามารถทยอยขายหุ้นได้ไม่เกิน 25% ของหุ้นที่ถูกห้ามขายเมื่อครบ 6 เดือน

ประโยชน์ทางภาษี

การ IPO มีประโยชน์ทางภาษีของผู้ถือหุ้นที่เป็นบุคคลธรรมดาคือเงินได้จากการขายหลักทรัพย์ในตลาดหลักทรัพย์ (post-IPO) จะได้รับยกเว้นไม่ต้องนำมารวมคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดา ส่วนบริษัทที่ IPO เองก็จะมีประโยชน์ทางภาษีคือจะได้รับยกเว้นภาษีเงินได้ในส่วนของเงินปันผลที่ได้รับจากบริษัทจำกัดอื่นๆ ที่บริษัทจดทะเบียนถือหุ้น โดยจะต้องถือหุ้นไว้น้อยกว่า 3 เดือนก่อน และหลังวันที่ได้รับเงินปันผล